«Assistant au lieu d'application à l'avenir ?»

Magazine

21.04.2020

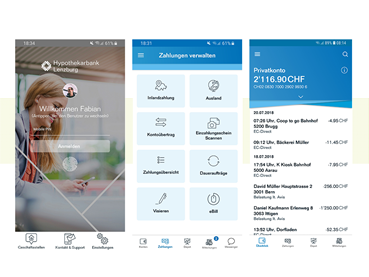

Avec le lancement de la banque mobile et de la banque en ligne, l'Hypothekarbank Lenzburg laisse le choix du canal à ses clients. Les plates-formes numériques et analogiques continueront à se compléter à l'avenir, selon Massimo Catrambone, Partner Manager Technology & Development chez Finstar. Sous quelle forme lui restera également ouverte.

Monsieur Catrambone, quand la banque mobile et la banque électronique de l'Hypothekarbank Lenzburg ont-elles été mises en service?

Les clients de l'Hypothekarbank Lenzburg peuvent utiliser l'e-banking depuis l'été 2018 et la banque mobile depuis l'automne 2018. Les deux canaux ont été développés en parallèle. (Note de la rédaction : chez "Hypi" Lenzburg, l'e-banking désigne les services bancaires en ligne via des appareils de bureau, tandis que les services bancaires mobiles désignent les applications utilisant des appareils mobiles tels que les smartphones ou les tablettes informatiques). Cependant, nous avons pris un peu plus de temps pour les services bancaires mobiles parce que c'était nouveau pour nous. Dans le domaine de la banque en ligne, nous avons distingué deux phases: L'introduction de nouvelles fonctionnalités a été suivie d'une optimisation de la convivialité. La plupart des travaux sont maintenant terminés et nous nous concentrons sur la poursuite du développement, en tenant compte des commentaires et des souhaits des utilisateurs.

Veuillez adresser vos questions sur la banque en ligne et la banque mobile à

massimo.catrambone@hbl.ch

Quel rôle jouent encore les chaînes analogiques ?

D'une part, nous continuons à donner à nos clients la possibilité de maintenir un contact personnel, notamment en ce qui concerne le conseil individuel. D'autre part, le client peut en faire autant qu'il veut par le biais des canaux électroniques. C'est à lui de décider et il peut passer de l'analogique au numérique selon ses besoins. À mon avis, la banque en ligne et la banque mobile sont les branches les plus importantes de la banque. Nous devons investir en conséquence : Chaque visiteur d'une succursale réelle est de plus en plus souvent aussi un utilisateur des succursales virtuelles.

Comment se développe l'utilisation de la branche électronique?

Aujourd'hui, environ 30 % de nos clients utilisent nos services bancaires en ligne. Parmi ces derniers, environ un sur cinq utilise également les services bancaires mobiles - mais ces deux chiffres sont en forte croissance. Les utilisateurs de la banque mobile peuvent être caractérisés comme suit : Plutôt masculin, entre trente et cinquante ans. En haut de la liste des besoins se trouvent la vérification du solde des comptes, le balayage et l'approbation des paiements avec la e-facture.

Combien de banques Finstar utilisent la banque mobile et la banque en ligne?

Huit clients de Finstar utilisent la banque en ligne et quatre la banque mobile. Parmi eux, on trouve des banques de détail et des banques privées.

Et les réactions des utilisateurs?

Si la banque en ligne a connu quelques difficultés de démarrage, la banque mobile a connu un grand succès dès le début. Les réactions des utilisateurs sont très positives. Si des problèmes ou des questions se posent, vous pouvez nous contacter et nous chercherons une solution.

Produit standard sur mesure

Comment avez-vous procédé pour évaluer la solution ?

Afin de contribuer à l'élaboration de la solution, nous ne cherchions pas un produit prêt à l'emploi, mais un partenaire de développement. Au sein de la société portugaise ebankIT, nous avons pu définir le contenu et l'aspect de notre solution sur la base d'une plate-forme de banque électronique éprouvée. Cette approche minimise le temps et les coûts de développement pour les banques. En outre, la solution peut être adaptée aux besoins changeants des banques et de leurs clients. De cette manière, nous assurons notre indépendance à long terme.

Quelles sont les options dont dispose Finstar-Bank pour adapter sa présence numérique?

Il peut définir les fonctionnalités qui sont activées, formuler les éléments de texte et déterminer les éléments de l'identité visuelle. À l'avenir, Finstar-Banks précisera la structure de la page d'accueil et l'utilisation des widgets. Bien qu'il s'agisse d'un produit standard, une plate-forme sur mesure est donc possible. Mais pour l'instant, nous nous abstenons de proposer des solutions entièrement personnalisables. Sinon, nous courons le risque que le client final ne trouve plus les fonctions importantes. Nous continuerons à investir massivement dans la convivialité afin que le client puisse s'orienter de mieux en mieux.

Quels services numériques supplémentaires les utilisateurs peuvent-ils attendre?

Avec Messenger, nous intégrons une forme de communication supplémentaire et intéressante entre les clients et la banque. Nous introduisons une application pour les paiements étrangers, la facturation QR, la signature des transactions et d'autres caractéristiques sélectionnées. Le développement se concentre sur l'ouverture de comptes supplémentaires, l'initiation ou l'extension d'hypothèques et la gestion des cartes de débit et de crédit. Dans le même temps, nous continuons à investir dans la sécurité et nous avons des idées sur la manière de rendre nos services bancaires en ligne encore plus efficaces. Enfin, au niveau de Finstar, nous examinons comment nous pouvons fournir certains services aux banques par le biais de notre plate-forme commune.

Et des sujets comme les crypto-monnaies et l'intelligence artificielle ?

Avec la Seba Bank, une crypto-banque appartient déjà à la communauté Finstar. Dans le domaine des crypto-monnaies, nous suivons et contribuons à façonner les évolutions, notamment en ce qui concerne les applications mobiles. En ce qui concerne l'intelligence artificielle, nous examinons l'utilisation des robots : parce que les questions générales récurrentes peuvent recevoir une réponse automatique, 24 heures sur 24. Nos interfaces ouvertes, notre écosystème et les idées et innovations provenant de sources externes jouent un rôle important dans l'utilisation de nombre de ces technologies.

Supposons que j'aie une bonne idée: comment aborder Finstar ?

Tout d'abord, nous examinons les avantages pour nos clients. La faisabilité et l'effort de développement jouent également un rôle. Une fois que nous sommes convaincus, nous créons les premiers prototypes et les développons en équipe avec des experts en ergonomie et du personnel professionnel. Nous offrons également aux entreprises de Fintech la possibilité de mettre en œuvre leurs idées grâce à notre plate-forme bancaire ouverte. Pour cela, nous mettons à disposition un bac à sable pour tester les choses. Des directives réglementaires, internes aux banques et technologiques s'appliquent. Cela nous permet de suivre le développement, d'accompagner les entreprises Fintech et d'évaluer la pertinence pour nous et nos clients.

"Les récompenses viennent avec

La banque "Hypi" Lenzburg est l'une des banques les plus numériques de Suisse. Quelle est l'importance de la banque mobile et de la banque en ligne pour la réputation de la banque?

Le support est le message: sans les canaux numériques modernes, les entreprises ne peuvent prétendre être tournées vers l'avenir. Le simple fait d'avoir des services bancaires en ligne ne suffira pas pour les banques. La banque la plus numérique de l'avenir conservera des interfaces ouvertes. En effet, à l'avenir, les clients ne voudront pas seulement des services bancaires en ligne, mais aussi des applications d'autres sociétés Fintech intéressantes qu'ils pourront combiner avec l'application Hypi Banking. Nous rendons cela possible grâce à nos API d'Open Banking.

Finstar et "Hypi" Lenzburg accordent-ils une grande importance à de tels titres?

Pour nous, la satisfaction du client est au cœur de tout. C'est plus important que n'importe quel titre. Mais si vous faites quelque chose de bien, les récompenses viennent souvent avec. Ils sont le résultat et non le but. Ce sont aussi de simples instantanés. Nous devons constamment nous réinventer et continuer à travailler de manière ciblée pour être la banque la plus numérique.

Où était et où est le centre du développement à cet égard?

Pour le client, les choses doivent être de plus en plus rapides, et de plus en plus faciles. Lorsqu'ils découvriront que les canaux numériques sont rapides et faciles, transparents et fiables, ils resteront avec la banque mobile et la banque en ligne et avec la banque qui leur offre ces services ainsi que des conseils personnalisés.

Comment Finstar a-t-il abordé les questions de l'expérience utilisateur et de la convivialité?

Nous avons travaillé intensivement avec la Haute école spécialisée du nord-ouest de la Suisse sur ces aspects clés. Ensemble, nous avons développé un design, décrit les interactions et mis au point des prototypes. Les résultats ont été validés auprès de différents groupes d'utilisateurs. Nous avons rendu visite à des clients commerciaux pour voir comment ils travaillent. Nous avons ensuite utilisé ces connaissances dans le développement du produit.

La question de la sécurité est au cœur de l'acceptation des solutions numériques. Comment y faire face?

L'avantage de notre solution est notre authentification à deux facteurs avec deux applications isolées. C'est un peu plus compliqué au début parce qu'il faut mettre en place deux applications, mais cela offre une plus grande sécurité.

De quoi êtes-vous personnellement particulièrement fier?

À mon avis, la banque mobile est un véritable succès. Non pas à cause du nombre, mais de la qualité des fonctions. Et en raison de la simplicité avec laquelle les transactions bancaires peuvent être effectuées.

Et l'avenir des chaînes numériques?

Peut-être que nous n'aurons plus besoin de services bancaires mobiles, car nous effectuons toutes nos opérations bancaires avec l'aide d'un assistant virtuel. Que la voix ou le geste soient contrôlés, peu importe. La seule exigence est une plateforme en tant que facilitateur. En conséquence, nous avons besoin d'API qui nous permettent de combiner de manière transparente tous les frontaux et applications en un grand ensemble. Les téléphones portables ne sont peut-être plus nécessaires, mais pour que nos clients puissent effectuer leurs transactions bancaires de manière simple et fiable, il faut une banque dotée d'une plate-forme informatique et d'interfaces modernes. Contrairement aux avis d'experts qui affirment le contraire, les banques sont nécessaires, à condition qu'elles s'adaptent aux progrès technologiques et aux besoins des clients - combien de fois nous sommes-nous trompés sur les prévisions parce que nous n'étions pas ouverts à un autre avenir.