«In Zukunft Assistent statt App?»

Magazin

21.04.2020

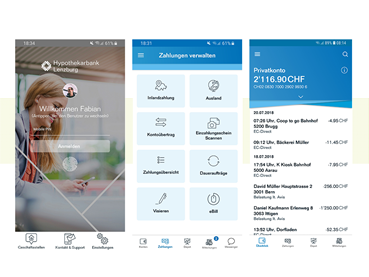

Mit der Lancierung von Mobile Banking und E-Banking überlässt die Hypothekarbank Lenzburg ihren Kunden die Wahl des Kanals. Digitale und analoge Plattformen werden sich gemäss Massimo Catrambone, Partner Manager Technologie & Entwicklung bei Finstar, auch in Zukunft ergänzen. In welcher Form bleibt auch für ihn offen.

Herr Catrambone, wann gingen das Mobile Banking respektive das E-Banking der Hypothekarbank Lenzburg live?

Die Kundinnen und Kunden der Hypothekarbank Lenzburg können das E-Banking seit Sommer 2018, das Mobile Banking seit Herbst 2018 nutzen. Die beiden Kanäle wurden zwar parallel entwickelt. (Anm. d. Red.: Unter E-Banking wird bei der «Hypi» Lenzburg das Online Banking über Desktop-Geräte verstanden, unter Mobile Banking die Anwendung mit mobilen Geräten wie Smartphones oder Tablet Computer.) Für das Mobile Banking haben wir uns aber etwas mehr Zeit gelassen, weil es für uns neu war. Beim E-Banking unterschieden wir zwei Phasen: Auf die Einführung neuer Funktionalitäten folgte die Optimierung der Usability. Jetzt sind die Arbeiten mehrheitlich abgeschlossen und wir fokussieren auf die Weiterentwicklung unter Berücksichtigung der Feedbacks und Wünsche der Nutzer.

Welche Rolle haben die analogen Kanäle überhaupt noch?

Einerseits geben wir unseren Kunden weiterhin die Möglichkeit, einen persönlichen Kontakt zu pflegen, vor allem, wenn es um die individuelle Beratung geht. Anderseits kann der Kunde über die elektronischen Kanäle so viel selber machen wie er will. Das liegt an ihm und er kann zwischen analog und digital nach Bedarf wechseln. Aus meiner Sicht sind E-Banking und Mobile Banking die wichtigsten Filialen der Bank. Entsprechend müssen wir investieren: Jeder Besucher einer realen Geschäftsstelle ist zunehmend auch Nutzer der virtuellen Filialen.

Wie entwickelt sich die Nutzung der elektronischen Filiale?

Heute nutzen rund 30 Prozent der Kundschaft unser E-Banking. Von diesen setzt etwa jeder Fünfte auch das Mobile Banking ein – beide Werte nehmen aber rasch zu. Die Nutzer des Mobile Bankings lassen sich wie folgt charakterisieren: Eher männlich, zwischen dreissig und fünfzig. Zuoberst auf der Liste der Bedürfnisse stehen die Abfrage der Kontostände, das Scannen und die Freigabe von Zahlungen mit E-Bill.

Wie viele Finstar-Banken nutzen das Mobile Banking und das E-Banking?

Acht Finstar-Kunden nutzen das E-Banking und vier davon das Mobile Banking. Darunter befinden sich Retail- und Privatbanken.

Und die Reaktionen der Nutzer?

Während das E-Banking ein paar Kinderkrankheiten durchlief, war das Mobile Banking vom Start weg ein grosser Erfolg. Die Feedbacks der Nutzer sind sehr positiv. Treten Probleme oder Fragen auf, kann man uns kontaktieren und wir suchen eine Lösung.

Massgeschneidertes Standardprodukt

Wie gingen Sie bei der Evaluation der Lösung vor?

Um mitzugestalten, suchten wir kein Produkt ab der Stange, sondern einen Entwicklungspartner. Beim portugiesischen Unternehmen ebankIT konnten wir auf Basis einer bewährten E-Banking-Plattform definieren, was unsere Lösung beinhaltet respektive wie sie aussieht. Dieses Vorgehen minimiert die Zeit für die Entwicklung und die Kosten für die Banken. Zudem lässt sich die Lösung den veränderten Anforderungen der Banken und ihrer Kunden anpassen. So stellen wir unsere Eigenständigkeit auch langfristig sicher.

Welche Möglichkeit hat eine Finstar-Bank, ihren digitalen Auftritt anzupassen?

Sie kann definieren, welche Funktionalitäten aktiviert werden, formuliert die Textelemente und bestimmt Elemente der Corporate Identity. In Zukunft spezifizieren Finstar-Banken die Struktur der Startseite und den Einsatz von Widgets. Obwohl es sich um ein Standardprodukt handelt, ist eine massgeschneiderte Plattform somit realisierbar. Im Moment sehen wir jedoch von komplett individualisierbaren Lösungen ab. Sonst laufen wir Gefahr, dass der Endkunde die wichtigen Funktionen nicht mehr findet. Wir werden weiterhin viel in die Usability investieren, damit sich der Kunde immer besser orientieren kann.

Auf welche zusätzlichen digitalen Services dürfen sich die Nutzer freuen?

Mit dem Messenger integrieren wir eine zusätzliche, interessante Form der Kommunikation zwischen Kunden und Bank. Wir führen eine Applikation für Auslandzahlungen, die QR-Rechnung, die Transaktionssignatur und weitere ausgewählte Features ein. Entwicklungsschwerpunkte gelten der Eröffnung zusätzlicher Konten, einer Initiierung oder Verlängerung von Hypotheken sowie der Verwaltung von Debit- und Kreditkarten. Parallel dazu wird weiter in die Sicherheit investiert und wir haben Ideen, wie wir unser E-Banking noch effizienter gestalten. Zu guter Letzt prüfen wir auf Ebene Finstar, wie wir Banken ausgewählte Services über unsere gemeinsame Plattform bereitstellen können.

Und Themen wie Kryptowährungen und künstliche Intelligenz?

Mit der Seba Bank zählt bereits eine Kryptobank zur Finstar-Community. Im Bereich Kryptowährungen verfolgen und gestalten wir die Entwicklungen mit – gerade auch, was mobile Anwendungen betrifft. Im Zusammenhang mit künstlicher Intelligenz prüfen wir den Einsatz von Bots: Denn sich wiederholende, allgemeine Fragen können automatisiert beantwortet werden, und das rund um die Uhr. Beim Einsatz vieler dieser Technologien spielen unsere offenen Schnittstellen, unser Ökosystem, Ideen und Innovationen von externen Quellen eine wichtige Rolle.

Angenommen, ich habe eine gute Idee: Wie gehe ich auf Finstar zu?

Zuerst prüfen wir den Nutzen für unsere Kunden. Auch die Machbarkeit und der Entwicklungsaufwand spielen eine Rolle. Sind wir überzeugt, erarbeiten wir erste Prototypen und entwickeln diese im Team mit Usability-Experten und Fachmitarbeitern weiter. Wir bieten auch Fintech-Firmen die Möglichkeit, ihre Ideen mit unserer Open Banking Plattform umzusetzen. Hierzu stellen wir eine Sand-Box zur Verfügung, um Dinge auszuprobieren. Dabei gelten regulatorische, bankinterne und technologische Richtlinien. So sind wir in der Lage, die Entwicklung mitzuverfolgen, die Fintech-Firmen zu begleiten und die Relevanz für uns und unsere Kunden zu beurteilen.

«Auszeichnungen kommen mit»

Die «Hypi» Lenzburg zählt zu den digitalsten Banken der Schweiz. Wie wichtig sind das Mobile Banking und das E-Banking für die Reputation der Bank?

The Medium is the Message: Ohne zeitgemässe digitale Kanäle können Unternehmen nicht von sich behaupten, dass sie vorwärtsorientiert sind. Einfach ein E-Banking zu haben, wird für Banken nicht ausreichen. Die digitalste Bank der Zukunft wird offene Schnittstellen pflegen. Denn der Kunde will in Zukunft nicht nur ein E-Banking, sondern auch Apps anderer cooler Fintech-Unternehmen, die er mit der Hypi Banking App kombinieren kann. Das machen wir mit unseren Open Banking APIs möglich.

Legen Finstar respektive die «Hypi» Lenzburg viel Wert auf solche Titel?

Im Zentrum steht für uns die Kundenzufriedenheit. Die ist wichtiger als alle Titel. Aber macht man etwas gut, dann kommen die Auszeichnungen häufig mit. Sie sind das Resultat und nicht das Ziel. Zudem handelt es sich lediglich um Momentaufnahmen. Wir müssen uns immer wieder neu erfinden und fokussiert weiterarbeiten, damit wir die digitalste Bank sind.

Wo lag und liegt diesbezüglich der Fokus in der Entwicklung?

Für den Kunden muss es immer schneller, immer einfacher gehen. Wenn er feststellt, dass digitale Kanäle rasch und einfach, transparent und vertrauenswürdig sind, dann wird er beim Mobile Banking und beim E-Banking und bei der Bank bleiben, die ihm diese Services gemeinsam mit einer persönlichen Beratung offeriert.

Wie ist Finstar die Themen User Experience und Usability angegangen?

In diesen zentralen Aspekten haben wir intensiv mit der Fachhochschule Nordwestschweiz zusammengearbeitet. Wir haben gemeinsam ein Design entwickelt, die Interaktionen skizziert und Prototypen entwickelt. Die Resultate wurden mit diversen Nutzergruppen validiert. Wir sind bei Geschäftskunden vorbeigegangen, um zu sehen, wie sie arbeiten. Diese Erkenntnisse haben wir in die Produktentwicklung einfliessen lassen.

Das Thema Sicherheit ist für die Akzeptanz digitaler Lösungen zentral. Wie gehen Sie damit um?

Der Vorteil unserer Lösung besteht in unserer Zwei-Faktor-Authentifizierung mit zwei isolierten Apps. Das ist am Anfang etwas aufwändiger, weil man zwei Apps einrichten muss, bietet aber eine höhere Sicherheit.

Worauf sind Sie persönlich besonders stolz?

Das Mobile Banking ist meines Erachtens echt gelungen. Nicht wegen der Anzahl, sondern wegen der Qualität der Funktionen. Und wegen der Einfachheit, mit der Bankgeschäfte erledigt werden können.

Und die Zukunft der digitalen Kanäle?

Vielleicht braucht es gar kein Mobile Banking mehr, weil wir alle Bankgeschäfte mit Unterstützung eines virtuellen Assistenten erledigen. Ob sprach- oder gestengesteuert, spielt dabei gar keine Rolle. Voraussetzung ist lediglich eine Plattform als Enabler. Als Konsequenz benötigen wir APIs, über die wir beliebige Frontends sowie Apps zu einem grossen Ganzen nahtlos zusammenfügen. Vielleicht braucht es keine Handys mehr, aber damit unsere Kunden ihre Bankgeschäfte einfach und zuverlässig abwickeln können, braucht es eine Bank mit einer modernen IT-Plattform und Schnittstellen. Entgegen anderslautender Expertenmeinungen braucht es also Banken, sofern sie sich dem technologischen Fortschritt und den Kundenbedürfnissen anpassen – wie häufig hat man sich bei Prognosen getäuscht, weil man für eine andere Zukunft nicht offen war.

Ihre Fragen zum E-Banking und Mobile Banking richten Sie bitte an:

massimo.catrambone@hbl.ch